Wer wünscht sich nicht Stabilität im Leben und langfristige Sicherheit für sich und seine Familie? Doch wenn die Zeit kommt, die eigenen vier Wände zu bauen oder ein Haus zu kaufen, wird der Traum vom Eigenheim schnell zu einer sehr komplizierten Entscheidung. Besonders die finanziellen Aspekte müssen genau beachtet werden Jetzt finden sich angehende Immobilienbesitzer mit zwei Arten von Ratgebern konfrontiert:

- Den eigenen Eltern, deren eigener Hauskauf bereits Jahrzehnte zurückliegt und

- Kreditinstituten, die einen Kredit verkaufen wollen und nicht unbedingt deine Interessen vertreten.

Somit wird schon die erste Frage, wie viel Kredit man sich leisten kann, zu einer kniffligen. Zum Glück gibt es Faustformeln und Budgetrechner, welche helfen vorauszusehen, wie viel Kredit du dir voraussichtlich leisten kannst und in welcher Spanne Banken bereit sind, einen Kredit zu bewilligen.

Das Wichtigste in Kürze

- Die ganz einfache Faustformel:

Kaufbudget = Nettoeinkommen pro Monat x 12 x 10 - Du möchtest dein Kaufbudget genauer wissen?

Probier unseren Budgetrechner aus > Zum Budgetrecher - Du hast schon deine konkrete Immobilie?

Berechne deine monatlichen Raten direkt im Finanzierungsrechner > Zum Finanzierungsrechner

Inhaltsverzeichnis

- Wofür ist die Faustformel zum Hauskauf geeignet (und wofür nicht)

- Faustformel 1: Wie viel Kredit kann ich mir leisten?

- Faustformel 2: Wie viel Rate kann ich mir leisten?

- Anleitung eigenes Budget berechnen

- Unterschied Zins und Tilgung

- Anwendungsbeispiele der Faustformeln

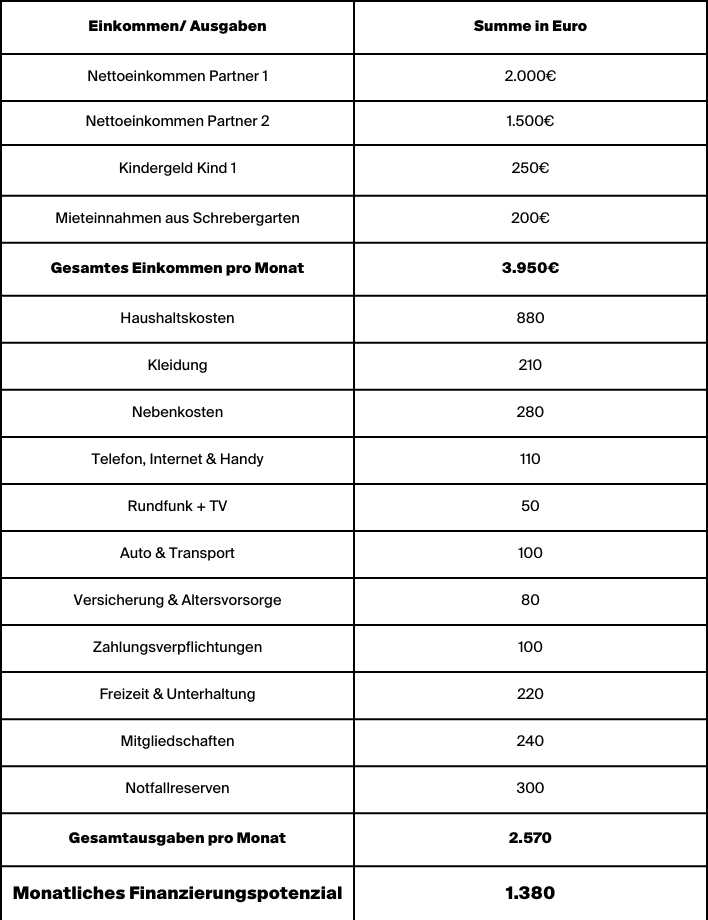

- Beispiel für das monatliche Finanzierungspotential

- Wie viel Hauskredit kann ich mir leisten?

- Der Justhome Budgetrechner

Zugegeben, eine Faustformel spiegelt nur einen Teil der Wahrheit wider. Viele weitere Faktoren spielen eine Rolle, wie viel Kredit man sich leisten kann und wie viel Kredit die Banken bereit sind zu bewilligen. Im weiteren Verlauf dieses Artikels haben wir die wichtigen Faktoren einmal herausgefiltert und aufgeschlüsselt. Dieses Verständnis wird helfen, das richtige Budget festzulegen und die besten Kreditkonditionen zu erhalten. Lies also unbedingt weiter.

Wofür ist die Faustformel zum Hauskauf geeignet (und wofür nicht)

Wie viel Kredit du dir für den Kauf deines Eigenheims leisten kannst, hängt natürlich von einer Vielzahl von Faktoren ab. Aufgrund der Langjährigkeit des Kredits können schon kleine Unterschiede eine große Auswirkung auf das Endresultat haben. Dennoch sind Faustformeln sehr hilfreich, um einen ersten Überblick zu erhalten. Diese Faustformel basieren auf den Erfahrungen der Experten der Baufinanzierungsbranche und somit auf Durchschnittswerten der angehenden Hausbesitzer. Im Laufe der Jahre haben sich zwei Faustformeln als am zuverlässigsten erwiesen.

Die erste Faustformel wird dir helfen zu verstehen, wie viel Geld die Bank wahrscheinlich bereit ist dir zu leihen.

Die zweite Faustformel soll dir helfen, zu verstehen, wie hoch die monatlichen Raten für Zins und Tilgung sein dürfen, damit du dir diese leisten kannst.

Hauskredit verstehen: Was du unbedingt beachten solltest.

Ein Hauskredit ist mehr als nur ein Darlehen – er ist der Schlüssel zu deinem Traum vom eigenen Zuhause. Doch bevor du dich auf das Abenteuer "Eigenheim" einlässt, gibt es einige wichtige Aspekte, die du bei der Finanzierung im Blick haben solltest:

- Besicherung: Bei einem Hauskredit dient die Immobilie selbst als Sicherheit. Das bedeutet, dass die Bank im Falle eines Zahlungsausfalls das Recht hat, die Immobilie zu verkaufen, um die Schulden zu begleichen. Mehr dazu erfährst du hier

- Zinssätze beim Hauskredit: Der Zinssatz, den du für einen Hauskredit entrichtest, entspricht dem Preis, den die Bank für die Bereitstellung des Darlehens verlangt. Die Höhe dieses Zinssatzes wird durch zwei Hauptfaktoren bestimmt. Erstens durch das aktuelle Zinsniveau, wobei die Pfandbriefrenditen über 10 Jahre ein guter Anhaltspunkt sind (https://www.europace2.de/zinschart). Zweitens durch das Risiko, das die Bank trägt. Ein höherer Kreditanteil im Vergleich zum Immobilienwert bedeutet ein erhöhtes Risiko für den Hauskredit. Möchtest du erfahren, wie du einen günstigeren Zinssatz erhältst? Klicke hier.

- Eigenkapital: Je mehr Eigenkapital du beim Kauf einer Immobilie einbringen kannst, desto geringer ist das Risiko für die Bank. Ein höheres Eigenkapital kann zu günstigeren Zinssätzen führen, da die Bank weniger Kapital verleihen muss und das Risiko eines Zahlungsausfalls reduziert ist. Mehr zum Thema Eigenkapital findest du hier.

- Tilgung: Die Tilgungsrate eines Kredits bestimmt, welcher Anteil des Darlehensbetrags monatlich zurückgezahlt wird. Eine höhere Tilgungsrate bedeutet, dass das Darlehen schneller zurückgezahlt wird, was wiederum zu weniger gezahlten Zinsen über die gesamte Kreditlaufzeit führt. Allerdings sind bei einer hohen Tilgung die monatlichen Raten entsprechend größer. Eine normale Immobilienfinanzierung sieht immer mindestens 1% anfängliche Tilgung pro Jahr vor. Es ist aber ratsam, mit 2% zu starten

Tipp: Ein Hauskredit ist ein großer finanzieller Schritt. Unser Finanzierungsrechner ermöglicht dir, in Echtzeit Bankangebote zu sehen.

Faustformel 1: Wie viel Kredit kann ich mir leisten?

Die erste Faustformel hilft bei der Berechnung des maximalen Verschuldungsgrades. Dies ist die maximale Summe, welche die Bank bereit ist, dir für den Erwerb einer Immobilie zu leihen.

Bei dieser Formel wird des Jahresnettoeinkommens des Haushaltes mal 10 genommen. Je nach Bank wird dieser Multiplikator vielleicht auch nur 7 bis 9 betragen. Je höher der Multiplikator, desto geringer die Chance, dass die Bank den Kredit bewilligt und dein Kauf- oder Bauvorhaben begleitet.

Andere Banken wiederum erlauben einen 15-fachen Verschuldungsgrad.

Für die Berechnung deines Nettoeinkommens werden fixe Kosten wie private Krankenversicherung, Raten für das Auto oder Vereinsbeiträge auch von deinem Einkommen abgezogen. Positive Faktoren hingegen sind zusätzliche Einkünfte wie z. B. aus der Miete oder Verpachtung anderer Immobilien.

Faustformel 2: Wie viel Rate kann ich mir leisten?

Während Faustformel 1 erläutert, wie viel Geld die Bank bereit ist dir zu leihen, ist dies noch keine Garantie, dass du dir diesen Kredit tatsächlich leisten kannst. Faustformel 2 bezieht sich mehr auf deine persönliche Situation und hilft dir zu verstehen, wie hoch die monatlichen Raten für Zins und Tilgung maximal sein dürfen.

Jeder Kredit verursacht Kosten und monatlich müssen diese Kosten beglichen werden. Somit ist es wichtig zu verstehen, was man sich maximal monatlich leisten kann, um diese Summe zu begleichen. Die oben aufgeführte Formel hilft genau dabei. Sie schaut sich dein monatliches Nettoeinkommen an und geht davon aus, dass du monatlich 35 % deines Nettoeinkommens an die Bank zu bezahlen und mit den restlichen 65 % deine weiteren Lebenshaltungskosten begleichen kannst.

Anleitung eigenes Budget berechnen

Wie zu Beginn bereits erwähnt, sind die Faustformeln nur ein Ansatzpunkt. Eine Vielzahl von persönlichen Faktoren nimmt Einfluss auf das Resultat. Um diese Spanne zu verringern, ist es wichtig, die einzelnen Bausteine der Faustformel zu verstehen und somit so spezifisch wie möglich auf dich anzupassen.

Nettoeinnahmen ermitteln

Jede der Faustformel basiert auf den Nettoeinnahmen deines Haushaltes. Beachte hierbei bitte, dass bei der Berechnung eines Haushaltseinkommens nur die Einkommen beider Partner einbezogen werden können, wenn beide gemeinsam den Kredit aufnehmen.

Als Nettoeinnahmen verstehen Banken den Bruttolohn, abzüglich Sozialbeiträge, Einkommensteuer und Krankenkassenbeiträge.

Weiterhin werden monatliche Fixkosten abgezogen, welche z. B. Raten für den Autokredit oder Vereinsbeiträge sein können. Außerdem wird die Bank Ausgaben zur Tilgung anderer Kredite auch abziehen.

Positiv hingegen werden andere Einnahmequellen berechnet. Hierzu gehören Zahlungen wie Kindergeld, Renten, Einnahmen aus Vermietung oder Verpachtung oder andere regelmäßige Zahlungen.

Der Kreditgeber wird immer von deiner aktuellen Situation ausgehen. Zu erwartende Gehaltserhöhungen, Veränderungen in der Karriere, weitere Kinderwünsche oder auch Weihnachtsgelder, 13. und 14. Jahresgehalt sowie Umsatzbeteiligungen werden nicht berechnet.

Lebenshaltungskosten

Für eine genauere Berechnung ist es wichtig zu verstehen, was du dir persönlich am monatlichen Ausgaben für Zins und Tilgung leisten kannst: Hierzu ist es wichtig deine Lebenshaltungskosten aufzuschlüsseln. Zu den Lebenshaltungskosten zählen alle monatlichen Ausgaben, welche du monatlich hast. Als Grundlage gilt dafür deine eigene Aufstellung aus den vergangenen Monaten. Es ist wichtig, diese Aufstellung wahrheitsgetreu und sorgfältig durchzuführen, um spätere Engpässe zu vermeiden. Außerdem solltest du Ziele für Rücklagen für private Zwecke, Feiertage und Geburtstage, Notfälle sowie Instandhaltung und Reparatur der Immobilie mitberücksichtigt werden. Zu den Lebenshaltungskosten, welche neben Haushalt anfallen, gehören:

- Haushaltskosten

Hierzu gehören Kosten für Lebensmittel, Haushaltsbedarf, Haushaltsgegenstände, Reinigungsmittel, Medikamente. - Kleidung

Wie häufig wird neue Kleidung benötigt und gibt es unregelmäßige, höhere Kosten wie z.B. das zulegen neuer Anzüge für die Arbeit oder teurerer Winterbekleidung? - Nebenkosten

Zu den Wohnnebenkosten gehören Wasser, Strom, Heizung, Müllbeseitigung, Grundsteuer und Straßenreinigung. Als Grundlage sollten die Kosten pro Quadratmeter genommen und die Vergrößerung der Wohnfläche durch den Eigenheimkauf berücksichtigt werden. - Telefon, Internet & Handy

Monatliche Grundgebühren sowie regelmäßige Kosten sind als fester Kostenpunkt in den Lebenshaltungskosten zu berechnen. - Rundfunk + TV

Jeder Staatsbürger zahlt Rundfunkgebühren. Des Weiteren sollten Mitgliedschaften für Premium Anbieter wie Disney Plus oder Netflix einberechnet werden. - Auto und Transportkosten

Egal, ob ein eigenes Auto oder ein Monatsticket für Bus und Bahn, die Kosten für den Transport sind einzubrechen. - Versicherung & Altersvorsorge

Kosten für die Haftpflichtversicherung, private Altersvorsorge, private Krankenversicherung, Arbeitsunfähigkeitsversicherung, Auslands- und Reiseversicherungen sowie weitere private Absicherungen sind unter diesem Punkt zu bedenken. - Zahlungsverpflichtungen

Hast du weitere Zahlungsverpflichtungen wie Kredite oder laufende Ratenkäufe? Sind Unterhaltszahlungen zu leisten? Hast du laufende Kleinkredite? - Freizeit und Unterhaltung

Bewerte die Kosten für deine Freizeitgestaltung. Was wird monatlich für das Ausgehen mit Freunden, Babysitter, Urlaube & Ausflüge und Hobbys ausgegeben? - Mitgliedschaften

Amazon Prime, Fitnessstudio, Zeitschriften & Zeitungen. Hinzu kommen Kosten für Vereine der Kinder oder Kosten für die Kinderbetreung. Was wird monatlich in Rechnung gestellt? - Notfallreserven

Das Leben ist unberechenbar. Irgendwann geht mal die Waschmaschine kaputt; das Auto streikt oder ein anderer Notfall tritt ein. Somit sollte monatlich immer eine feste Summe zur Seite gelegt werden, um eine Reserve aufzubauen.

Kosten, welche über das Jahr hinweg schwanken, sollten mit einem Durchschnittswert berechnet werden. Vergiss nicht, diese Auflistung so wahrheitsgetreu wie möglich anzufertigen. Versuchst du hier die Kosten möglichst gering zu halten, kann dies später zu Engpässen bei der Rückzahlung deines Kredites führen.

Unterschied Zins und Tilgung

Man kauft kein Eigenheim, um sein Leben lang nur die Bank zu bezahlen. Ziel ist es, dass man nach einem Zeitraum schuldenfrei der Besitzer der Immobilie ist. Somit ist es wichtig, den Unterschied zwischen Zins und Tilgung zu verstehen.

Zinsen

Zinsen sind die Gebühren, welche die Bank im Austausch dafür berechnet, dass sie dir das Geld leiht. Wenn ein Kreditinstitut ein Angebot unterbreitet, weist es sowohl den Sollzins als auch den Effektivzins aus.

Der Sollzins ist der reine Nettozinssatz, ausgedrückt in Prozent, welchen die Bank über das Jahr hin berechnet. Das ist der Zins, den du tatsächlich zahlst.

Der Effektivzins beinhaltet weitere Kosten und zum Teil auch theoretische Annahmen wie Wertgutachten und Kreditabsicherung. Dennoch können auch zum Effektivzins weitere freiwillige Kosten für Zusatzdienstleistungen hinzukommen, welche vom Kreditgeber angeboten werden. Hierzu gehören Beispiele wie eine Restschuldversicherung oder Kosten für das Eintragen des Darlehens im Grundbuch.

Tilgung

Die Tilgung bezeichnet den Anteil der monatlichen Rate, welche an das Kreditinstitut bezahlt wird, welche zur Verringerung der Schulden des Kreditnehmers dient. Hierbei kann der Begriff Tilgung und Tilgungsrate synonym verwendet werden.

Der Unterschied zwischen Zins und Tilgung ist extrem relevant, da Zinsen an eine Zinsbindungsfrist gebunden sind. Als Kreditnehmer schließt du einen Vertrag ab, welcher dir die Zinsen über einen festgeschriebenen Zeitraum garantiert. Der Kreditgeber darf in diesem Zeitraum die Höhe der Zinsen nicht verändern.

Wenn die Tilgung über diesen Zeitraum nicht ausreicht, um die Schuld komplett zu begleichen, bleibt eine Restschuld bestehen. Jetzt muss diese Restschuld vom Kreditnehmer entweder komplett beglichen oder der Kredit muss, durch eine Anschlussfinanzierung, refinanziert werden.

Da keine Faustformel das Zinsniveau der Zukunft bestimmen kann, ist es wichtig entweder einen Kreditvertrag mit langjähriger Zinsgarantie abzuschließen oder ein Ansteigen der Zinsen zu erwarten.

Anwendungsbeispiele der Faustformeln

Jetzt, wo die Grundlagen und wichtigsten Einflussfaktoren für die Umsetzung der Faustformel verstanden sind, können die beiden Faustformeln angewendet werden.

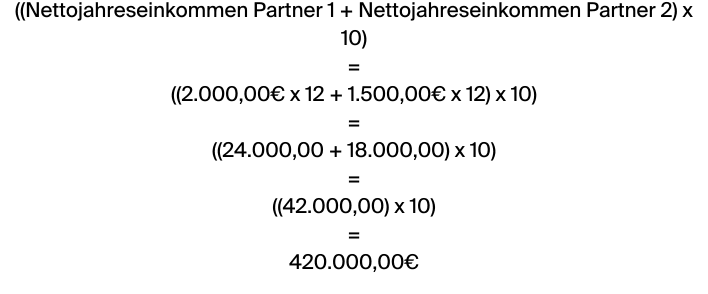

Beispiel Faustformel 1 - Wie viel Kredit kann ich mir leisten?

Faustformel 1 dient zur Berechnung der maximalen Kreditsumme, welche die Bank bereit ist zu gewähren:

Basierend auf Faustformel 1 ist zu erwarten, dass Kreditinstitut einen Kreditrahmen mit einem maximalen Verschuldungsgrad von 420.000 € gewährt.

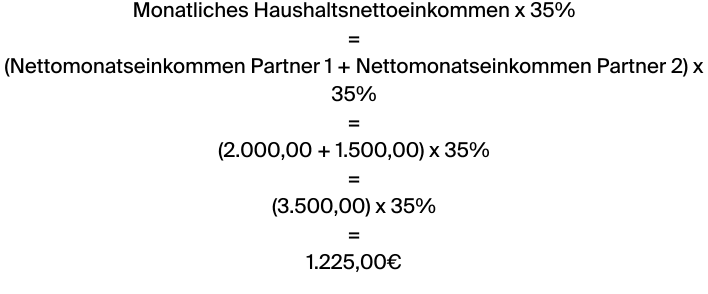

Beispiel Faustformel 2 - Wie viel Rate kann ich mir leisten?

Faustformel 2 hilft dabei zu berechnen, wie hoch das monatliche Finanzierungspotential (Zins+Tilgung) für den Haushalt ist. Hierbei wird davon ausgegangen, dass ein Haushalt 65 % des Nettoeinkommens für die Lebenshaltungskosten benötigt und somit 35 % zur Verfügung hat, um den Kredit zu bedienen. Du findest also heraus, welche Rate du dir leisten kannst.

Basierend auf Faustformel 2 kann dem Haushalt geraten werden, monatliche Ausgaben zur Bedienung des Kredites von 1.540 € nicht zu überschreiten.

Beispiel für das monatliche Finanzierungspotential

Wer jetzt etwas mehr im Detail verstehen möchte, was er am monatlichen Finanzierungspotential besitzt und auch den maximalen Darlehensbetrag genauer voraussehen möchte, kann basierend auf dem Haushaltsnettoeinkommen abzüglich der Lebenshaltungskosten diese Summen berechnen.

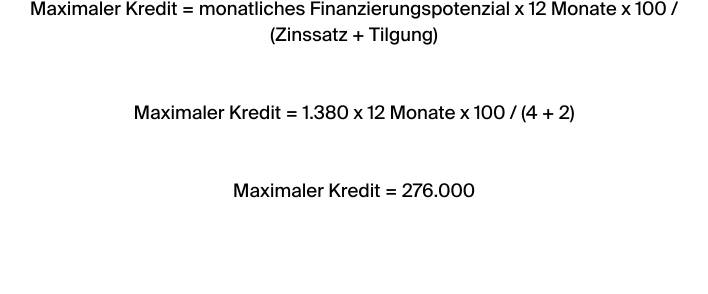

Jetzt wo dein monatliches Finanzierungspotenzial (Rate) feststeht, kann die Darlehenssumme berechnet werden. Hierzu wird der Sollzinssatz und die Tilgungsrate benötigt.

Für die Beispielberechnung des maximalen Darlehensbetrags werden wir das oben ausgerechnete monatliche Finanzierungspotential sowie einen Zinssatz von 4 % und einen Tilgungssatz von 2 % verwenden.

Basierend auf dieser Rechnung, sollte ein maximaler Kredit von 323.800 € in Betracht gezogen werden.

Diese detaillierte Rechnung zeigt einen Unterschied von knapp 25 % zur Faustformel 1. Es ist wichtig, diesen Unterschied vor Augen zu haben, wenn man mit Faustformeln rechnet. Detailberechnungen können schon einfach ausgeführt werden und ein weitaus genaueres Bild schaffen.

Wie viel Hauskredit kann ich mir leisten?

Wie viel Hauskredit du dir letztendlich leisten kannst, hängt von verschiedenen Faktoren ab, zum Beispiel wie viel Eigenkapital du in die Finanzierung einbringst. Damit du dir aber ein Bild darüber machen kannst, wie viel Gehalt für einen Hauskauf benötigt wird, haben wir mithilfe unseres Justhome Budgetrechners Beispiele für die verschiedenen Gehaltsstufen berechnet.

Für die Berechnung haben wir folgende Rahmenbedingungen genutzt:

- Es gibt zwei erwachsende Kreditnehmer

- Die anfängliche Tilgung liegt bei 2% und der Sollzinssatz bei 4%

- Kein Eigenkapital

- Die monatliche Rate liegt bei 35% des monatlichen Nettoeinkommens

Wie viel Kredit bekomme ich bei welchem Gehalt?

Hier ein Überblick über wie viel Kredit du bei den verschiedenen Monatsgehältern erhalten kannst.

Der Justhome Budgetrechner

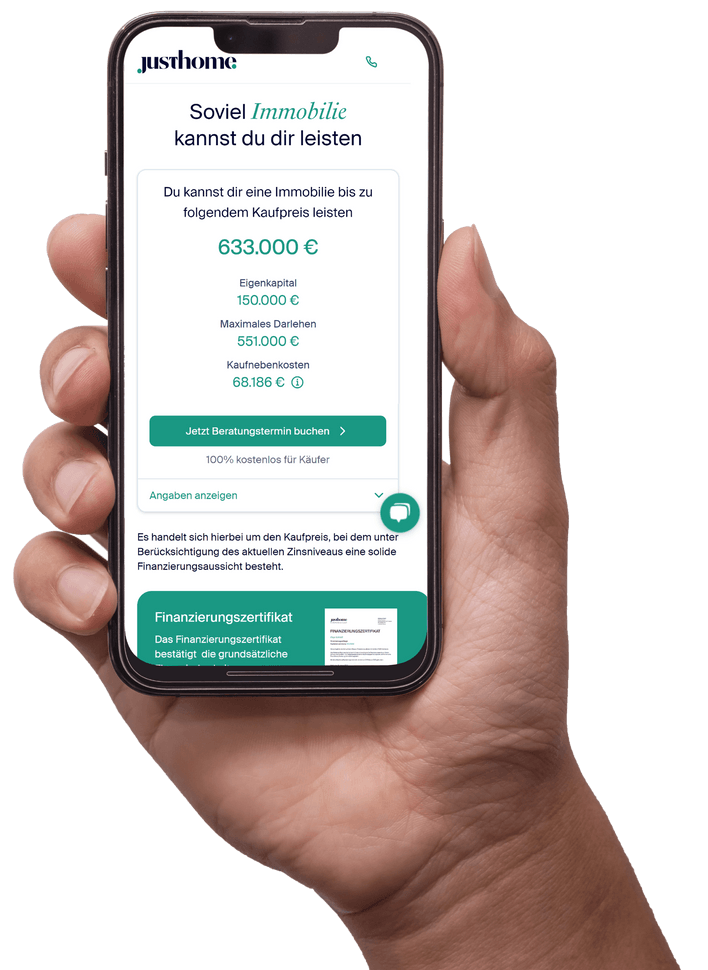

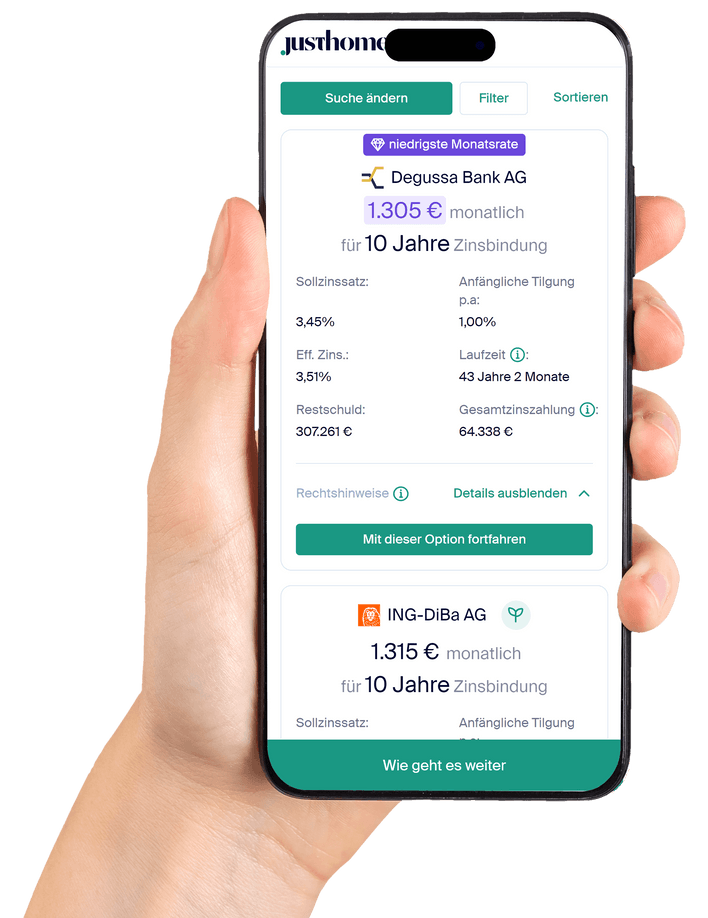

Die schnellste und bequemste Variante dein maximales Kaufbudget zu berechnen ist sicherlich der Justhome Budgetrechner.

Bundesland, in dem Du kaufen möchtest

Der Sollinssatz hängt natürlich von vielen verschiedenen Faktoren ab. Wenn du bereits eine konkrete Immobilie im Auge hast, kannst du mit unserem Finanzierungsrechner schnell und echte Bankangebote online vergleichen.

Wenn du es noch genauer wissen willst, kannst du auch jetzt direkt eine Budgetberatung mit einem:r Expert:in buchen, um Details deiner Möglichkeiten zu erfahren und erste Angebote von Kreditgebern zu erhalten.

Kostenlos und unverbindlich!