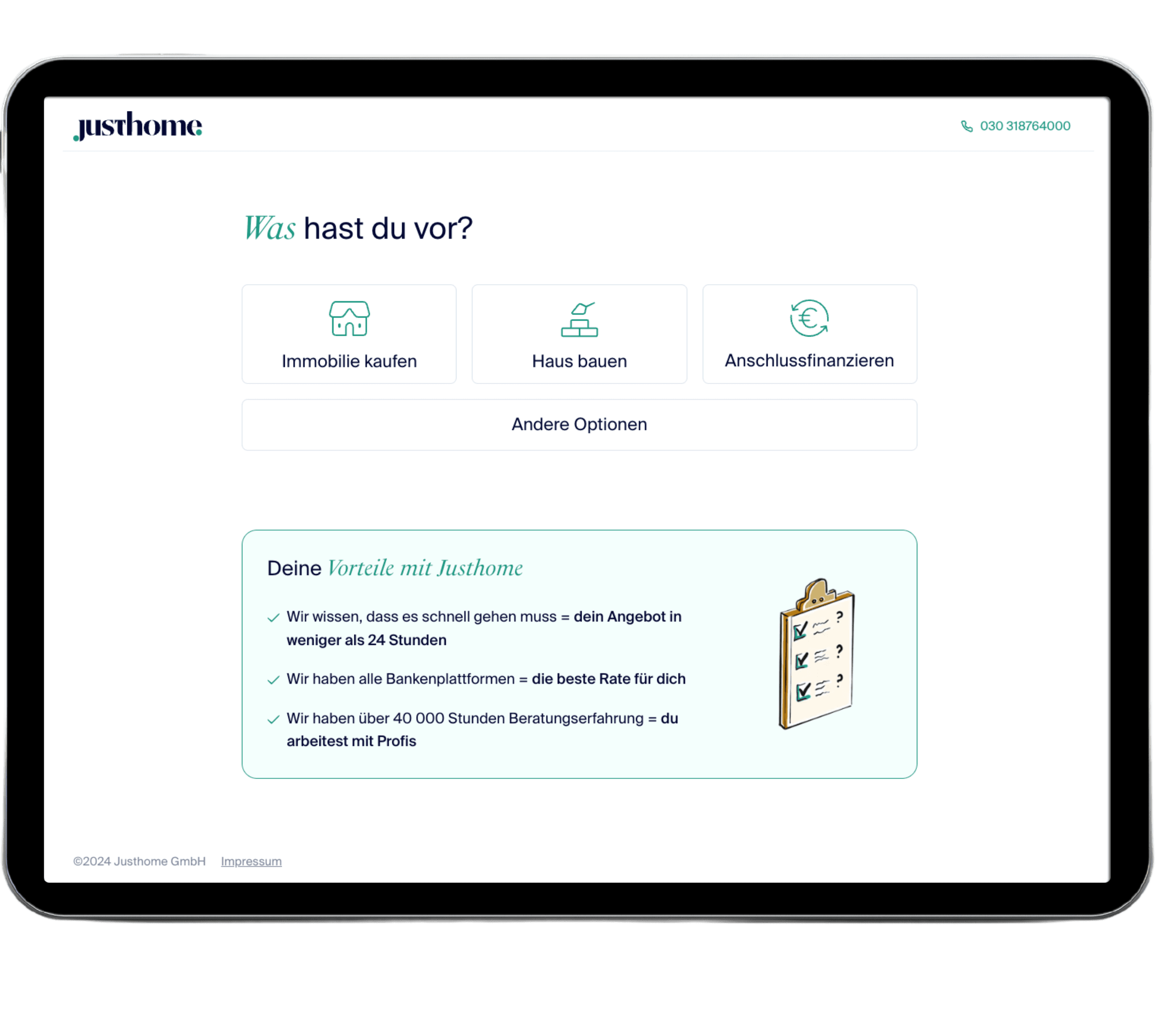

Baufinanzierungsrechner kostenlos

Der Justhome Baufinanzierungsrechner

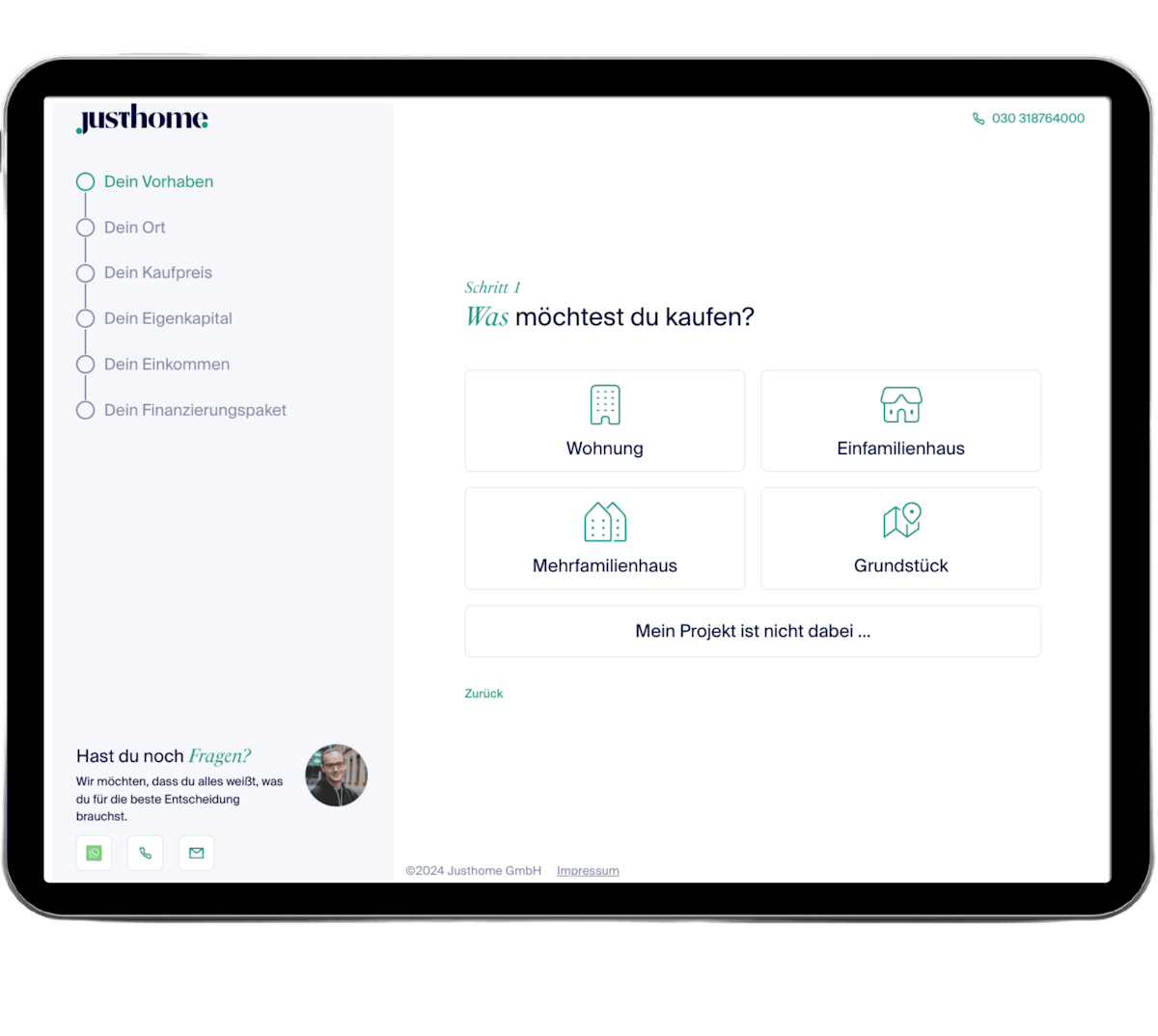

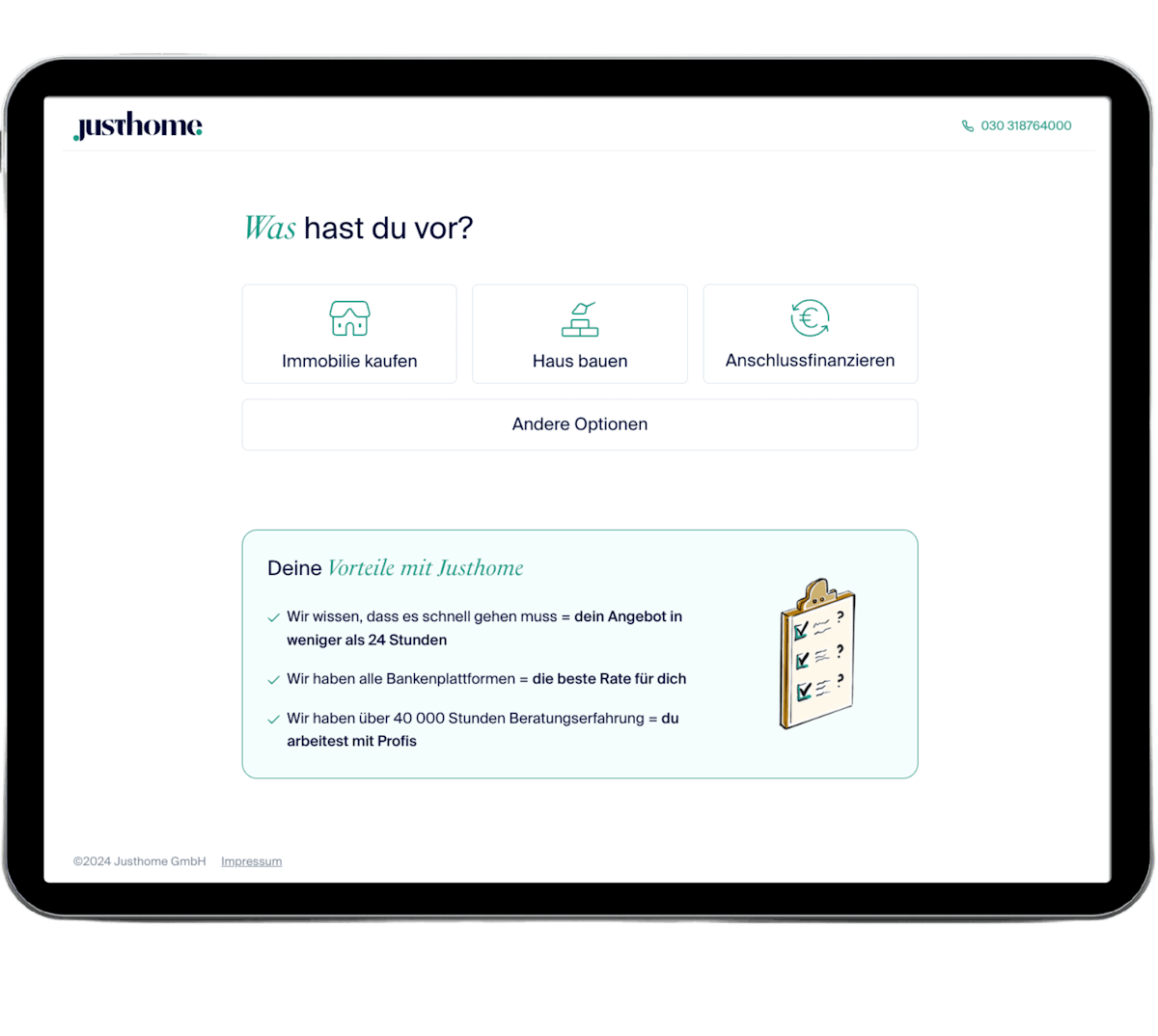

Erhalte mit unserem kostenlosen Justhome Baufinanzierungsrechner in nur wenigen Schritten deine individuellen Finanzierungsmöglichkeiten.

Einfach, schnell und transparent - tagesaktuiellen Zinssätzen und monatlichen Raten.

Vollständig kostenlos und unverbindlich.

- Berücksichtigung von Kaufnebenkosten

- Tagesaktuelle Zinskonditionen von fast allen Banken- und Sparkassen

- Auf Wunsch kostenfreie, persönliche Beratung

Das Wichtigste in Kürze

Was sind Zinsen?

Zinsen sind der Betrag, den du dem Kreditgeber zahlst. Man unterscheidet dabei zwischen dem Sollzins, also der reinen Darlehensverzinsung, und dem Effektivzins, der zusätzlich alle Gebühren und die Gesamtkosten des Kredits widerspiegelt.

Was ist die Zinsbindung?

Der Begriff Zinsbindung beschreibt den Zeitraum, für den der Zinssatz deines Darlehens festgelegt ist. Der Zinssatz bleibt während der gesamten Laufzeit der Zinsbindungsfrist unverändert.

Was versteht man unter Tilgung?

Die Tilgung bezeichnet die Rückzahlung deines aufgenommenen Kredits. Je höher die Tilgungsrate, desto schneller verringerst du deine Schuld. Diese Rate wird zusammen mit den Zinsen für die Berechnung deiner monatlichen Rate benutzt.

So gehst du vor

Justhome Baufinanzierungsrechner

Was wird für den Baufinanzierungsrechner benötigt?

Du möchtest eine Immobilie erwerben und dich interessiert die vermutliche monatliche Kreditrate? Dann kann dir unser kostenloser Baufinanzierungsrechner eine erste Indikation geben - mit Vergleich aus über 700 Banken und Sparkassen.

Folgende Eingaben sind notwendig:

Eigenkapital für den Immobilienkauf

Unter Eigenkapital fallen alle finanziellen Mittel, die von dir in die Baufinanzierung eingebracht werden - also beispielsweise Ersparnisse auf Konten, Aktien, Investmentfonds und Wertpapiere.

Bei dem heutigen Zinsniveau macht es Sinn, möglichst viel Eigenkapital einzusetzen. Denn: Je höher dein Eigenkapitalanteil, desto geringer ist der Kredit, den du benötigst. Das bedeutet nicht nur, dass du auf eine geringere Summe Zinsen zahlst, sondern auch, dass der Zinssatz an sich geringer wird. Dies liegt daran, dass das Risiko der Bank abnimmt, je niedriger der Kredit ist.

Kaufnebenkosten

In Deutschland fallen beim Kauf einer Immobilie eine Reihe von Nebenkosten an. Hierzu zählen die Grunderwerbssteuer, Notar- und Grundbuchgebühren sowie die Maklerprovision (vorausgesetzt, du hast die Dienste eines Maklers in Anspruch genommen).

Grunderwerbssteuer

Die Grunderwerbssteuer wird prozentual auf den Kaufpreis berechnet. Die Höhe der Grunderwerbssteuer unterscheidet sich je nach Bundesland, in Berlin liegt sie bei 6% während sie in Bayern bei 3,5% liegt.

In der nachfolgenden Tabelle haben wir die Grunderwerbssteuer je Bundesland zusammengestellt.

| Bundesland | Steuersatz |

| Baden-Württemberg | 5,0% |

| Bayer | 3,5% |

| Berlin | 6,0% |

| Brandenburg | 6,5% |

| Bremen | 5,0% |

| Hamburg | 5,5% |

| Hessen | 6,0% |

| Mecklenburg-Vorpommern | 6,0% |

| Niedersachsen | 5,0% |

| Nordrhein-Westfalen | 6,5% |

| Rheinland-Pfalz | 5,0% |

| Saarland | 6,5% |

| Sachsen | 5,5% |

| Sachsen-Anhalt | 5,0% |

| Schleswig-Holstein | 6,5% |

| Thüringen | 5,0% |

Unser kostenloser Baufinanzierungsrechner berücksichtigt die jeweils gültigen Grunderwerbssteuersätze automatisch basierend auf der Postleitzahl.

Notar- und Grundbuchgebühren

Die Höhe der Gebühr richtet sich nach der Art der Dienstleistung und der Höhe des Kaufpreises. Für Notar und Grundbucheintrag kannst du mit ungefähr 1,5%-2% des Kaufpreises rechnen. Also etwa 1%-1,5% Notarkosten und 0,5% Grundbuchkosten.

Unser kostenloser Baufinanzierungsrechner berücksichtigt auch Notar- und Grundbuchkosten automatisch in der Finanzierung.

Provision für den Makler

Hat der Verkäufer einen Makler beauftragt, so fällt eine Maklerprovision an. In Deutschland gibt die Regelung der Provisionsteilung. Das heißt, beauftragt der Verkäufer den Makler, so muss er mindestens die Hälfte der Provision selber zahlen. Bei einem typischen Provisionssatz von 7,14% inkl. MwSt. zahlt der Verkäufer somit mindestens 3,57%. Die Höhe der Provision ist nicht gesetzlich geregelt. Es haben sich aber je nach Region gewisse Standards ausgebildet.

Unser Baufinanzierungsrechner bietet dir die Möglichkeit anzugeben, ob du die Kosten für einen Makler in deiner Rechnung berücksichtigen möchtest und schlägt dir automatisch die für die Kaufregion üblichen Provisionssätze vor.

Zinsbindung

Bei Abschluss einer Immobilienfinanzierung gehst du mit der Bank einen Vertrag über eine feste Laufzeit ein. Während dieser Laufzeit, der sogenannten Zinsbindungsfrist, garantiert dir die Bank, dass sich dein Zinssatz nicht ändert. Typische Zinsbindungsfristen sind in Deutschland 10, 15 oder 20 Jahre. Es gibt aber auch die Möglichkeit, bis zu 30 oder sogar 35 Jahre den Zinssatz festzuschreiben. Dabei gilt: Je länger die Zinsbindungsfrist, desto höher ist in der Regel der Zinssatz.

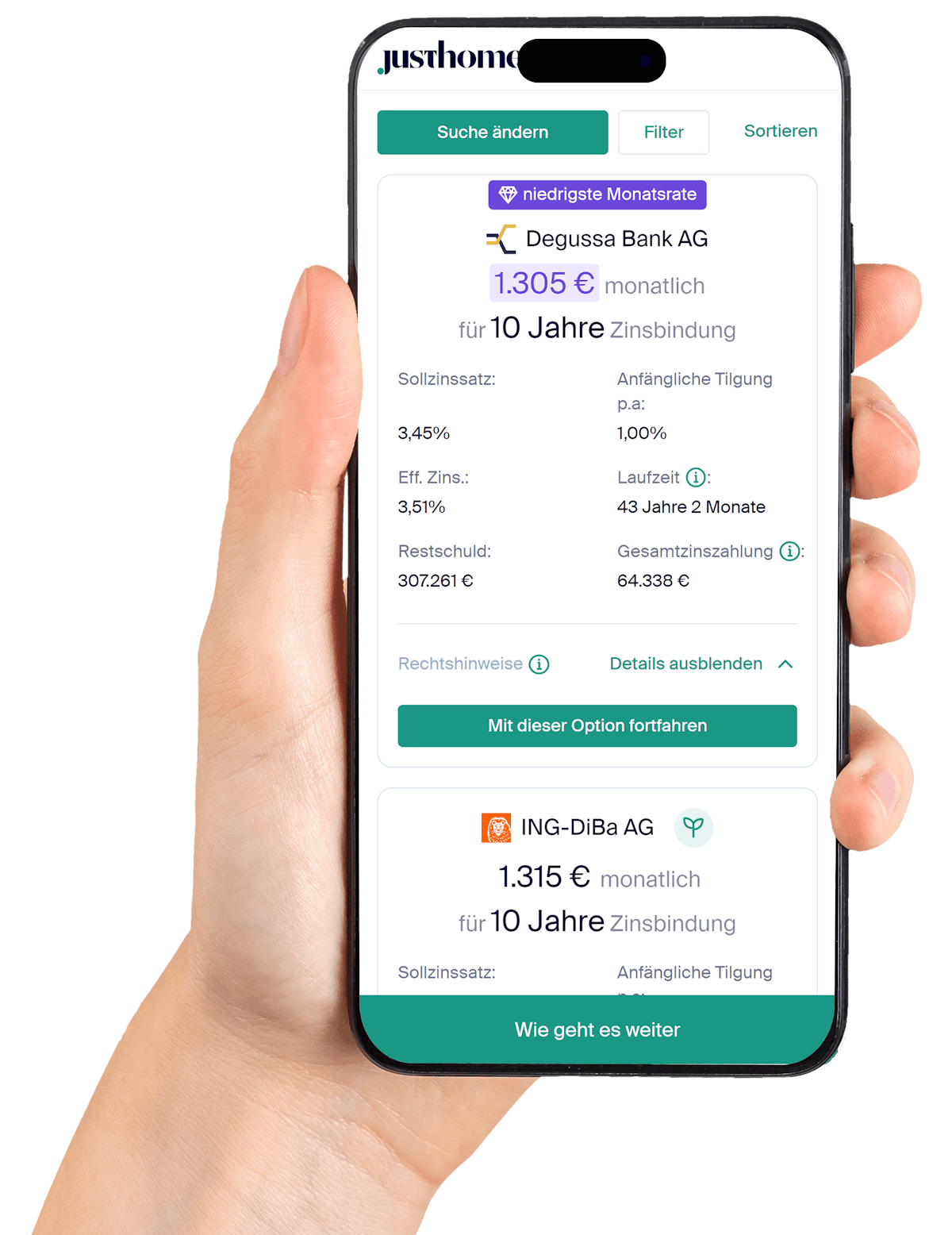

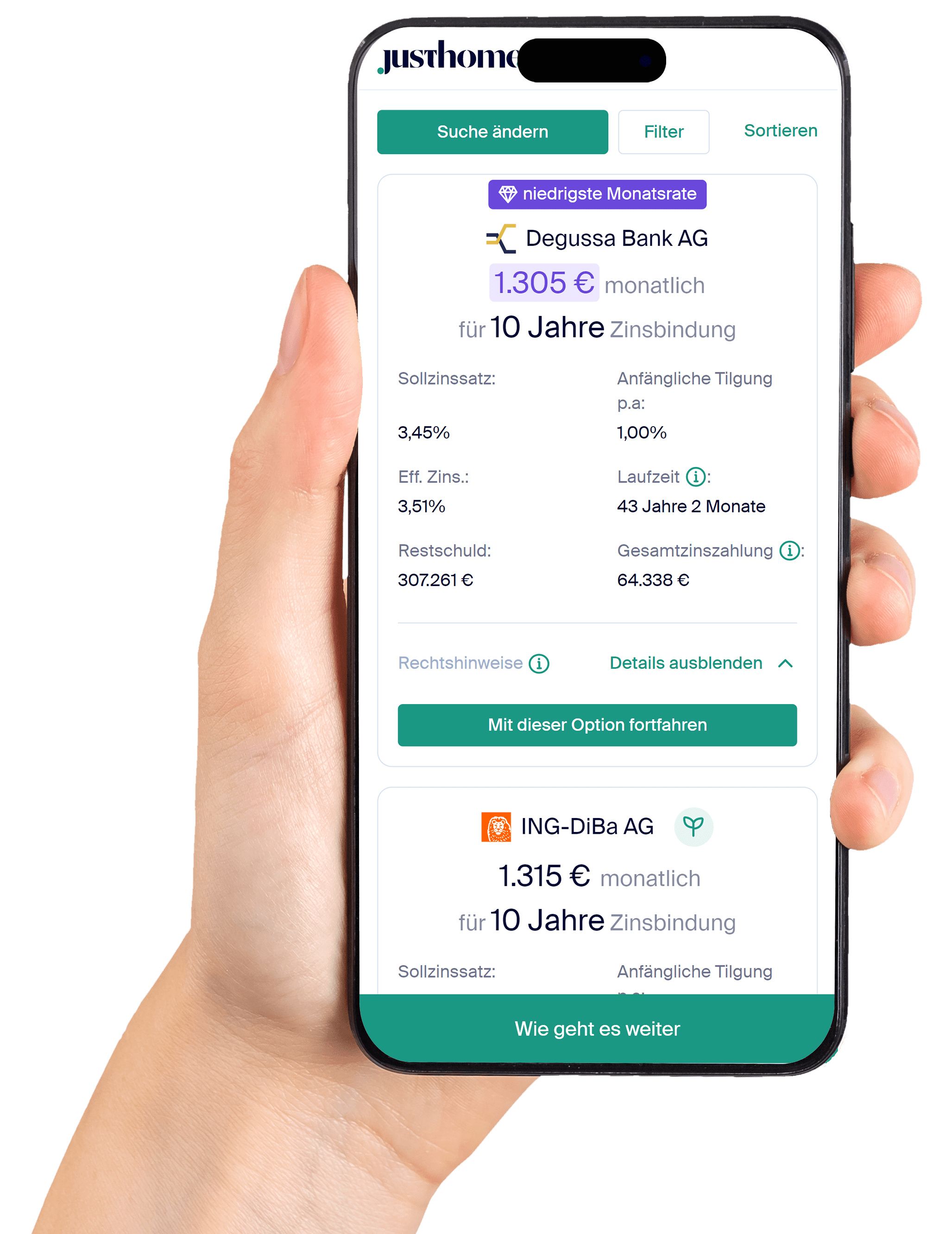

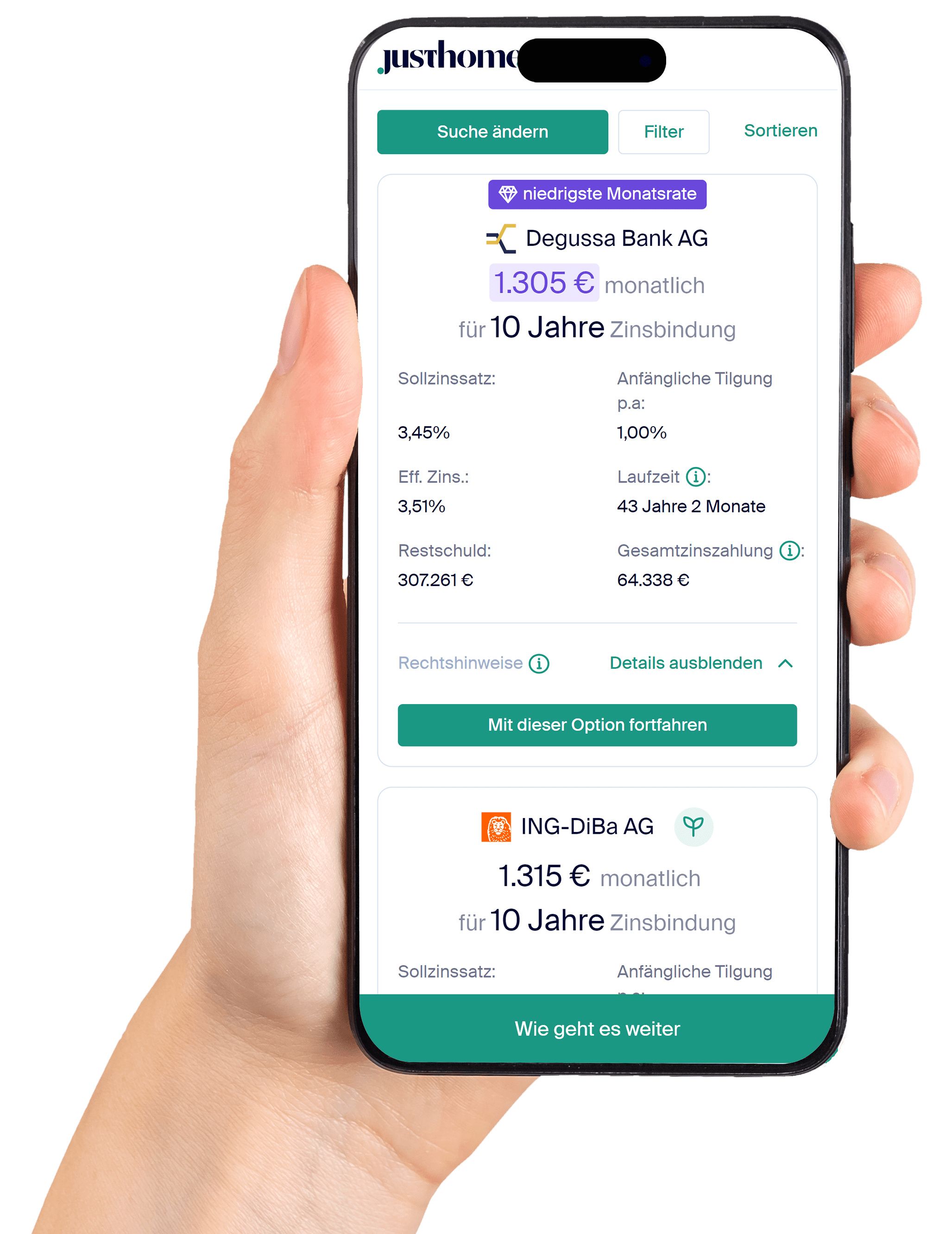

In der Ergebnissliste unseres Baufinanzierungsrechners kannst du dir die Ergebnisse nach verschiedenen Laufzeiten anzeigen lassen.

Wie setzt sich die monatliche Baufinanzierungsrate zusammen?

Die monatliche Rate, die du für deine Immobilienfinanzierung zahlst, setzt sich auf Zins und Tilgung zusammen und ist über die gesamte Laufzeit gleichbleibend. Es handelt sich dabei um ein sogenanntes Annuitätendarlehen.

Der Zinssatz ist dabei der Preis, den du für den ausstehenden Kredit jeden Monat an die Bank zahlst. Leihst du dir beispielsweise 100.000€ zu 3,6%, so zahlst du pro Monat 300 € Zinsen. (100.000€ x 3,6% / 12 Monate).

Zustäzlich zahlst du aber auch einen Tilgungsanteil. Jeden Monat führst du eine gewisse Summe des Kredits zurück. Entscheidest du dich z.B. für eine anfängliche jährliche Tilgung von 1,2% bei Aufnahme deines 100.000 € Kredits, so zahlst du jeden Monat 100€ an Tilgung. (100.000 x 1,2% / 12 Monate).

Insgesamt beträgt deine monatliche Baufinanzierungsrate - die Annuität - also 400€ (300€ an Zinsen und 100€ an Tilgung im ersten Monat).

In der Regel setzen Baufinanzierungen eine anfängliche Tilgung von mindestens 1% pro Jahr vorraus. Es lohnt sich aber, die Tilgung eher hoch zu wählen - so führst du den Kredit schneller zurück und nach Ablauf der Zinsbindungsfrist musst du weniger refinanzieren.

Du kannst dir die verschiedenen Szenarien gern in unserem Tilgungsrechner simulieren.

Zinsbindung: Was du beachten musst

Bei der Baufinanzierung spielt die Zinsbindung eine entscheidende Rolle. Sie beeinflusst nicht nur die Höhe deiner monatlichen Raten, sondern auch, wie gut du langfristig planen kannst. Wenn du dich für eine längere Zinsbindung entscheidest, gibt es einige Punkte, die du beachten solltest, um eine fundierte Entscheidung zu treffen.

Nachteile einer langen Zinsbindung

Eine lange Zinsbindung bedeutet häufig einen höheren Zinssatz. Je länger die Zinsbindung, desto höher der Sollzins, was zu höheren Gesamtkosten führt. Zudem bist du während der Zinsbindungsfrist weniger flexibel. Eine vorzeitige Umschuldung ist meist erst nach 10 Jahren kostenfrei möglich – andernfalls kann eine Vorfälligkeitsentschädigung anfallen.

Vorteile einer langen Zinsbindung

Mit einer langen Zinsbindung sicherst du dir stabile Monatsraten über einen längeren Zeitraum. Besonders in Zeiten steigender Bauzinsen ist das von Vorteil, da du dich vor möglichen Zinserhöhungen schützt. Auch deine finanzielle Planung wird dadurch verlässlicher. Nach Ablauf der Zinsbindung bietet dir die Bank eine neue Zinsvereinbarung an, sodass du erneut entscheiden kannst, wie du weiter vorgehen möchtest.

Sollzins vs. Effektivzins: Was ist der Unterschied?

Wenn du ein Darlehen aufnimmst, wirst du oft auf die Begriffe Sollzins und Effektivzins stoßen. Doch was bedeuten diese Begriffe genau und wie beeinflussen sie deine Finanzierung? Hier erfährst du die wichtigsten Unterschiede, damit du verschiedene Angebote besser vergleichen kannst.

Sollzins erklärt

Der Sollzins ist der Zinssatz, den du ausschließlich für das geliehene Geld zahlst, ohne zusätzliche Kosten wie Gebühren. Er wird monatlich auf die verbleibende Restschuld deines Darlehens berechnet. Das bedeutet: Je schneller du das Darlehen zurückzahlst, desto weniger Zinsen fallen insgesamt an. Beachte jedoch, dass ein höherer Tilgungssatz zu einer höheren Monatsrate führt. Es ist wichtig, deine finanzielle Belastung realistisch einzuschätzen, um nicht über deine Möglichkeiten hinauszugehen.

Effektivzins erklärt

Der Effektivzins gibt einen umfassenderen Überblick über die tatsächlichen Finanzierungskosten. Neben dem Sollzins berücksichtigt er auch andere Kosten, wie Grundbuchgebühren oder Bearbeitungskosten. Dadurch ist der Effektivzins der bessere Maßstab, um verschiedene Kreditangebote zu vergleichen. Mit einem Baufinanzierungsrechner kannst du den Effektivzins deines Kreditangebots ermitteln und die Restschuld am Ende der Zinsbindung berechnen.

Ein Vergleich der Effektivzinsen verschiedener Kreditangebote ist entscheidend, um die besten Konditionen zu finden und mögliche zusätzliche Kosten frühzeitig zu erkennen.

So wirkt sich Eigenkapital auf den Zinssatz aus

Bei der Baufinanzierung spielt Eigenkapital eine zentrale Rolle. Es beeinflusst nicht nur die Höhe des Darlehens, sondern auch den Zinssatz, den dir die Bank anbietet. Hier erfährst du, warum Eigenkapital so wichtig ist und wie viel du idealerweise einbringen solltest.

Vorteile von hohem Eigenkapital

Je mehr Eigenkapital du einbringst, desto geringer ist das Risiko für die Bank. Das führt dazu, dass du von niedrigeren Darlehenszinsen profitierst. Da du weniger leihen musst, bist du schneller schuldenfrei und zahlst insgesamt weniger Zinsen. Ein hoher Eigenkapitalanteil – in der Regel 20 bis 30 Prozent der Kaufsumme – kann dir zudem bessere Konditionen sichern. Banken belohnen Kunden mit einem höheren Eigenkapitalanteil oft mit günstigeren Zinssätzen.

Wie viel Eigenkapital ist optimal?

Die optimale Höhe des Eigenkapitals hängt von verschiedenen Faktoren ab, aber die Faustregel lautet: Je mehr, desto besser. Ein Eigenkapitalanteil von 20 bis 30 Prozent wird häufig als ideal angesehen, da er nicht nur einen Teil des Kaufpreises, sondern auch die Nebenkosten abdeckt. Ein Baufinanzierungsrechner kann dir dabei helfen, die optimale Höhe deines Eigenkapitals zu bestimmen und verschiedene Finanzierungsmodelle durchzuspielen.

Auch mit weniger Eigenkapital ist eine Finanzierung möglich, allerdings zu höheren Zinsen. In einigen Fällen bieten Banken sogar Vollfinanzierungen an, bei denen kein Eigenkapital erforderlich ist. Hier sind jedoch die Zinsen meist deutlich höher, und die Voraussetzungen strenger.

Erste Finanzierung

Anschlussfinanzierung (keine)

Die hier gezeigten Berechnungen stellen eine Musterberechnung auf Basis der Angaben dar. Es ist kein Finanzierungsvorschlag und keine Aussage oder Prognose zu zukünftigen Zinsentwicklungen.

Häufig gestellte Fragen

Ja, der Baufinanzierungsrechner berücksichtigt auch die Kaufnebenkosten wie Grunderwerbssteuer, Notar- und Grundbuchkosten.

Der Baufinanzierungsrechner von Justhome bietet dir eine schnelle, genaue und kostenlose Möglichkeit, deine Baufinanzierung zu planen. Du kannst verschiedene Finanzierungsoptionen vergleichen, um die beste Lösung für deine Bedürfnisse zu finden, und erhältst eine klare Vorstellung von den Gesamtkosten und monatlichen Belastungen.

Die Ergebnisse des Baufinanzierungsrechners dienen als erste Schätzung und sind keine verbindlichen Finanzierungsangebote. Für eine individuell angepasste Berechnung empfehlen wir eine persönliche Beratung.

Idealerweise solltest du mindestens 20% des Kaufpreises der Immobilie als Eigenkapital einbringen, um günstige Zinskonditionen zu erhalten. Je mehr Eigenkapital, desto besser sind die Konditionen deiner Baufinanzierung.

Ein Annuitätendarlehen ist die gängigste Form der Baufinanzierung, bei der du über die Laufzeit des Darlehens eine konstante monatlich Rate die sog. Annuität zahlst, die sowohl die Zinsen als auch die Tilgung beinhaltet.

Die Monatsrate berechnet sich aus dem Darlehensbetrag, dem Zinssatz und der Tilgungsrate. Sie umfasst sowohl den Zinsanteil zur Begleichung der Kreditkosten als auch einen Tilgungsanteil, mit dem das Darlehen schrittweise zurückgezahlt wird.