Effektivzinssatz: Was dein Kredit wirklich kostet.

Dr. Marc Rustige

Dr. Marc Rustige ist Co-Founder von Justhome. Seit über 10 Jahren beschäftigt er sich mit der Immobilienkauf und -verkauf im digitalen Zeitalter. Als promovierter Betriebswirt ist dabei insbesondere die Immobilienfinanzierung sein Interessengebiet.

4. April 2024Aktualisiert vor 5 MonatenLesezeit: 4 Min.

- Der Ausweis des effektiven Jahreszinses ist bei Kreditgeschäften gesetzlich vorgeschrieben

- Im Gegensatz zum Sollzins berücksichtigt der Effektivzins auch noch weitere Nebenkosten im Zusammenhang mit dem Kredit

- Mit dem Effektivzins sollen Angebote vergleichbarer werden

- Im Fall von Baufinanzierungen ist die Vergleichbarkeit jedoch schwierig, da unterschiedliche Banken unterschiedliche Annahmen zu Nebenkosten treffen

- Wir empfehlen den Vergleich anhand des Sollzinssatzes

Inhaltsverzeichnis

Was ist der effektive Jahreszins und wozu dient er?

Der effektive Jahreszins, auch Effektivzins genannt, beinhaltet neben den tatsächlichen Zinskosten auch weitere Kosten, die im Rahmen des Immobilienkredites anfallen. Laut Preisangabenverordnung muss der Effektivzins von der Bank bei Angeboten für eine Immobilienfinanzierung verpflichtend mit angegeben werden. Er soll dem Verbraucher eine bessere Vergleichbarkeit von Kreditangeboten verschiedener Banken ermöglichen.

Was ist der Unterschied zwischen Sollzins und effektiven Jahreszins?

Der Sollzins, auch Nominalzins genannt, spiegelt nur die tatsächlichen Kreditkosten wieder. Er spiegelt sozusagen den Preis wieder, den man als Kreditnehmer an die Bank für den Kredit zahlt.

Ein Beispiel: Nimmt man einen Immobilienkredit über 100.000 Euro zu einem Zinssatz von 3,6% p.a. auf, so zahlt man im ersten Monat 300€ an Zinsen an die Bank (100.000 x 3,6% / 12). Diese 3,6% sind der Sollzins.

Um aber einen Immobilienkredit überhaupt zu erhalten, fallen noch weitere Kosten an - beispielsweise für Grundbuch und Grundschuldbestellung oder auch Wertermittlungskosten. Der Effektivzins berücksichtigt diese Kosten und schlägt sie kalkulatorisch auf den Sollzins auf.

In der Regel liegt der Effektivzins etwa 0,05 bis 0,15% über dem Sollzins.

| Kategorie | Sollzins | Effektivzins |

|---|---|---|

| Zinskosten an die Bank | ✔️ | ✔️ |

| Kalkulatorische Grundbuchkosten | ✔️ | |

| Bearbeitungsgebühren | ✔️ | |

| Kontoführungsgebühren | ✔️ | |

| ggf. Versicherungskosten | ✔️ |

Wie berechnet sich der Effektivzins?

Bei einem Angebot für eine Immobilienfinanzierung sind die Anbieter verpflichtet, den Effektivzins immer mit auszuweisen. Insofern wird einem die Berechnung des effektiven Jahreszins abgenommen.

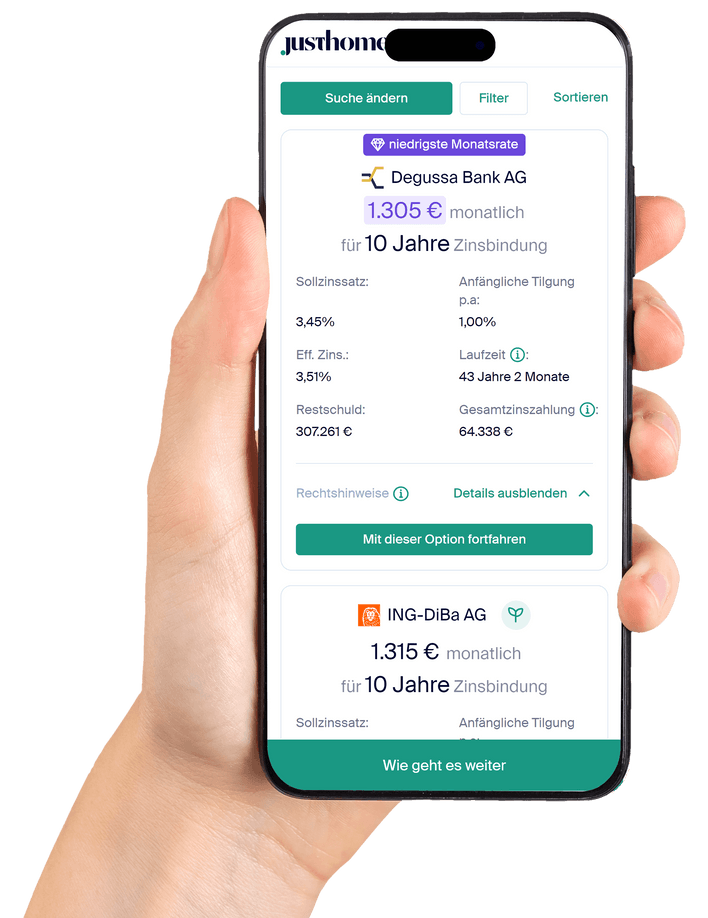

Du kannst den Effektivzins für deine Finanzierung auch ganz einfach in unserem kostenlosen Baufinanzierungsrechner berechnen lassen. Wir geben stets sowohl Sollzins als auch Effektivzins mit an.

In einem kleinen Beispiel möchten wir trotzdem zeigen, wie man den Effektivzins aus dem Sollzins berechnen kann.

Im oben genannten Beispiel wurde ein Hauskredit für 100.000 Euro zu einem Sollzins von 3,6% pro Jahr aufgenommen. Nehmen wir an, dieser Kredit wurde mit einer Zinsbindung für 10 Jahre vereinbart. Für die Genehmigung des Kredites verlangt die Bank die Eintragung einer Grundschuld im Grundbuch (ca. 300 Euro) und den Abschluss einer Risikolebensversicherung (ca. 200 Euro im Jahr). Diese Nebenkosten betragen über die Laufzeit des Kredites 2.300 Euro. Berücksichtigt man diese Kosten, so ergibt sich annäherungsweise ein Effektivzinssatz von 3,7%.

Die Nachteile beim effektiven Jahreszins

Der Grundgedanke des Effektivzinses ist die Vergleichbarkeit - das ist im Grund eine gute Idee. Der in den ersten Angeboten ausgewiesene Effektivzins beinhaltet jedoch nur die Kosten, die als Näherung zu dem Zeitpunkt der Anfrage bekannt sind. Also z.B. grobe Richtwerte, was die Eintragung einer Grundschuld kostet. Diese Annahmen können sich von Bank zu Bank unterscheiden, so dass unterschiedliche Effektivzinsen ausgewiesen werden, obwohl die schlussendlichen Kosten exakt identisch wären. Ebenso verhält es sich auch mit den teilweise notwendigen Risikolebensversicherungen bzw. Restschuldversicherungen. Teilweise schreiben Banken den Abschluss einer solchen Versicherung erst bei Genehmigung des Kredites vor - z.B. bei älteren Kreditnehmern. Diese individuellen Entscheidungen und Auflagen sind bei den ersten Angeboten in der Vergleichsphase noch nicht bekannt. Folglich bietet der Effektivzins dann auch keine gute Basis für einen Vergleich.

Sollzins oder Effektivzins: Unsere Empfehlung

Wir raten unseren Kunden in der Regel den Sollzins zu vergleichen. Dabei sollte man einen möglich breiten Vergleich über möglichst viele Banken anstreben. Der kostenlose Justhome Vergleichsrechner für Baufinanzierungen vergleicht rund 700 Banken und weist sowohl Sollzins als auch Effektivzins aus.