Tilgungsausgesetztes Darlehen mit Bausparvertrag

Johannes Fenner

Johannes Fenner ist Co-Founder von Justhome. Die Immobilienfinanzierung ist seit mehreren Jahren seine Leidenschaft. Mit Justhome will er anderen dabei helfen, sich den Traum vom eigenen Zuhause zu verwirklichen.

15. November 2023Aktualisiert vor etwa 2 MonatenLesezeit: 5 Min.

Hast du schon einmal von einem tilgungsausgesetzten Darlehen mit Bausparvertrag gehört, oder vielleicht wurde es dir schon einmal von einem Finanzierungsexperten empfohlen? Diese Art der Finanzierung ist eine Kombination aus einem Darlehen mit einem Bausparvertrag und wird häufig empfohlen, wenn man in einem volatilen Zinsumfeld die Sicherheit einer planbaren Rate bis zum abbezahlten Kredit haben möchte. In diesem Artikel stellen wir dir das Tilgungsausgesetztes Darlehen mit Bausparvertrag vor und erläutern dir die Vor und Nachteile.

Das Wichtigste in Kürze

- Tilgungsausgesetztes Darlehen mit Bausparvertrag bedeutet, dass man anfangs nur Zinsen zahlt und parallel dazu in einen Bausparvertrag spart.

- Nach 15-20 Jahren wird das Darlehen mit dem Bausparguthaben zurückgezahlt.

- Im Gegensatz zu einem normalen Darlehen gibt es keine Zinsschwankungen nach der Zinsbindung.

- Der Vorteil ist die planbare monatliche Rate über die gesamte Laufzeit.

Inhaltsverzeichnis

- Wie funktioniert das Tilgungsausgesetzte Darlehen mit einem Bausparvertrag?

- Was ist der Unterschied zwischen dem Tilgungsausgesetzten Darlehen und einer normalen Immobilienfinanzierung?

- Annuitätendarlehen und Tilgungsausgesetztes Darlehen im Vergleich

- Für wen ist das Tilgungsgesetzte Darlehen mit Bausparvertrag die richtige Finanzierung?

Wie funktioniert das Tilgungsausgesetzte Darlehen mit einem Bausparvertrag?

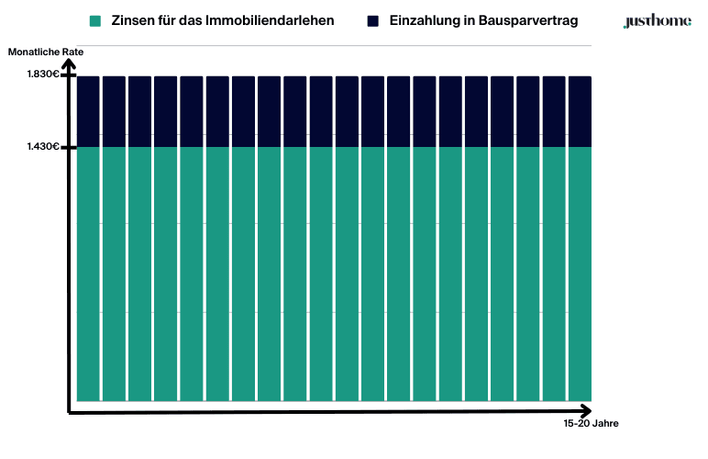

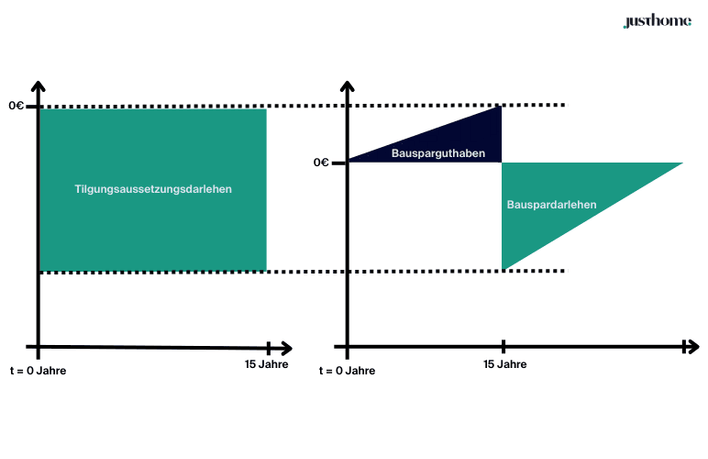

Ein Tilgungsausgesetztes Darlehen ist eine Kombination aus einer Immobiliendarlehen ohne Tilgung und einem parallel besparten Bausparvertrag. In den ersten 15 bis 20 Jahren erfolgt eine Finanzierung über das tilgungsausgesetzte Darlehen. In dieser Zeit zahlst du nur die Zinsen an die Bank, nicht aber die Tilgung. Der monatliche Betrag, der bei einem normalen Darlehen in die Tilgung fließen würde, wird zur Ansparung des Bausparvertrags verwendet.

Zusammensetzung der monatlichen Rate in der ersten Phase

Nach den 15-20 Jahren ist das Darlehen fällig. Der Bausparvertrag ist zu diesem Zeitpunkt schon einige Jahre bespart worden und kann abgerufen werden. Mit der Zahlung aus der Bausparkasse wird das erste Darlehen zurückgezahlt. Ab diesem Zeitpunkt zahlst du monatlich nicht mehr die Zinsen an deine darlehensgebende Bank, sondern eine monatliche Kreditrate an die Bausparkasse.

Schematische Darstellung der Kombination von Tilgungsausgesetzten Darlehen und Bausparvertrag

Was ist der Unterschied zwischen dem Tilgungsausgesetzten Darlehen und einer normalen Immobilienfinanzierung?

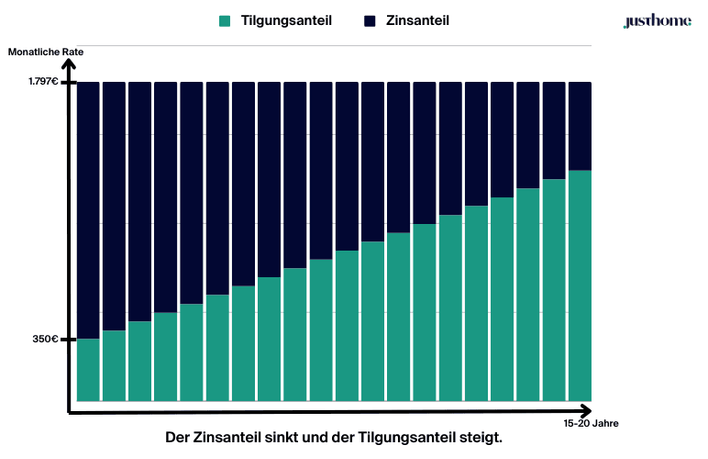

Im Gegensatz zum Tilgungsausgesetzten Darlehens mit Bausparvertrag ist die normale Immobilienfinanzierung ein Annuitätendarlehen d.h. man zahlt jeden Monat den gleichen Betrag. Dieser Betrag setzt sich aus dem Zins und der Tilgung zusammen. Da die Tilgung das Darlehen jeden Monat reduziert, werden weniger Zinsen gezahlt und der Tilgungsanteil steigt langsam.

Zusammensetzung der monatlichen Rate bei einem “normalen” Annuitätendarlehen

Bei einem solchen Annuitätendarlehen sind die Zinsen jedoch nur über einen gewissen Zeitraum festgeschrieben. Typischerweise 10, 15 oder 20 Jahre. In diesem Zeitraum weiß man, was man jeden Monat zahlt, und auch, wieviel nach Ablauf der Zeit noch als Kredit offen ist. Das Risiko hierbei ist der Zinssatz bei Refinanzierung des offenen Betrags. Dieser kann deutlich über dem heutigen Zinssatz liegen, und man zahlt dann noch jahrelang eine hohe Rate.

Annuitätendarlehen und Tilgungsausgesetztes Darlehen im Vergleich

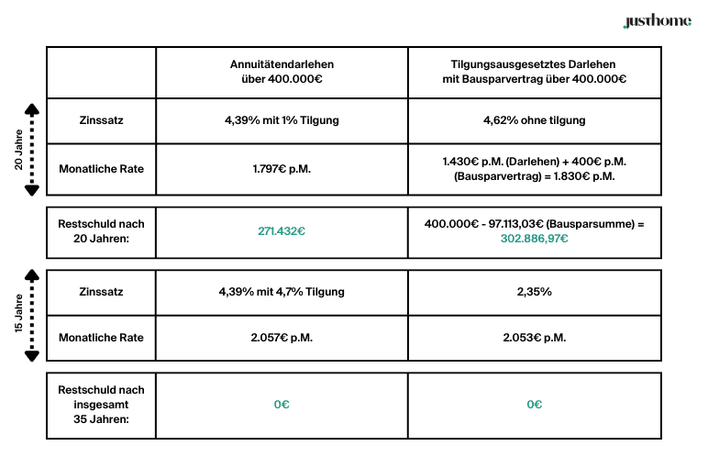

In einem kleinen Beispiel stellen wir ein klassisches Annuitätendarlehen mit einem Tilgungsausgesetzten Darlehen mit Bausparvertrag gegenüber.

In unserem Beispiel geht es um einen zu finanzierenden Betrag von 400.000€. Ein normales Immobiliendarlehen wird hierbei in unserem Beispiel mit 4,39% verzinst. Die anfängliche Tilgung beträgt 1%. Die monatliche Annuität ist somit 1.763,33 €. Diese Finanzierung ist für die ersten 20 Jahre fix.

Für ein tilgungsausgesetztes Darlehen zahle ich hingegen einen Zins von 4,62% - ohne Tilgung. Das etwas höhere Risiko lässt sich die Bank mit einem leicht höheren Zins vergüten. Die monatliche Zinsbelastung liegt somit bei 1.430€. Zusätzlich zahle ich 400€ monatlich in einen Bausparvertrag ein, die mit einem geringen Zinssatz von 0,5% als Guthaben verzinst wird. Die Gesamtbelastung liegt somit bei 1.830 € pro Monat.

Nach Ablauf der ersten Zinsbindung von 20 Jahren muss im Fall des Annuitätendarlehens eine Restschuld von 273.676,54€ refinanziert werden. Im Fall des Tilgungsausgesetzten Darlehens sind es weiterhin die 400.000€. Gleichzeitig beträgt das Guthaben des Bausparvertrags 97.113,03€. Offen sind somit 302.886,97€.

Auf den ersten Blick sieht es also so aus, dass ein Annuitätendarlehen mehr Sinn ergibt. Das Spannende ist jedoch der Blick auf die Refinanzierung. Im Fall des Annuitätendarlehens refinanziert man zu dem dann gültigen Zinssatz. Der ist natürlich heute noch nicht bekannt. Er könnte höher oder niedriger als heute sein - das Risiko trägt man.

Wenn der Zinssatz wie bei uns im Beispiel weiterhin 4,39% pro Jahr ist, dann ist die Restschuld nach weiteren 15 Jahren mit einer monatlichen Rate von 2 057 € abbezahlt. Wenn der Zinssatz jedoch beispielsweise bei 5% ist, dann ist die monatliche Rate deutlich höher.

Im Fall des Tilgungsausgesetzten Darlehens löst hingegen der Bausparvertrag die Restschuld ab. Von der Bausparkasse werden 400.000€ an die erste Bank überwiesen. Die beinhaltet die 97.113,03€, die bereits angespart wurden. Der restliche Betrag wird als Bauspardarlehen dann monatlich zurückgezahlt. Der wichtige Punkt hierbei: Der Kreditzins für das Bauspardarlehen ist bereits heute bekannt. D.h., als Käufer kennt man bereits heute die monatliche Rate, die bis zur vollständigen Rückführung der Gesamtfinanzierung zu leisten ist.

Tabellarische Gegenüberstellung von Annuitätendarlehen und Tilgungsausgesetztem Darlehen mit Bausparvertrag

In diesem Beispiel ist ein Tilgungsausgesetztes Darlehen mit Bausparvertrag empfehlenswert, solange der Refinanzierungszins für das Annuitätendarlehen über 4,39% liegt. Sollte der Zinssatz darunter liegen, erweist sich das Annuitätendarlehen als vorteilhafter.

Für wen ist das Tilgungsgesetzte Darlehen mit Bausparvertrag die richtige Finanzierung?

Ein klarer Vorteil dieser Art der Finanzierung gegenüber anderen ist, dass du bereits heute weißt wie viel du monatlich zahlst bis der Kredit abbezahlt ist. Die Sorge, dass du dir nach Ablauf deiner Zinsbindung keine Refinanzierung leisten kannst, entfällt. Im Gegenzug dazu kann auch der Fall eintreten, dass die Zinsen nach Ablauf der ersten Zinsbindungsfrist deutlich geringer sind. In diesem Fall kann es sein, dass man unter dem Strich mehr für zahlt.

Das Tilgungsausgesetzte Darlehen ist somit die richtige Finanzierungsvariante für Käufer, die eine hohe Planbarkeit schätzen.